6월에 청약에 들어가는 공모주는 스펙을 제외하면 총 7개입니다. (달력에 미리 체크해 두시기 바랍니다!)

이번 달에 청약을 진행하는 모든 기업은 코스닥(KOSDAQ)에 상장될 예정이며, 시가총액(Market Capitalization)이 상대적으로 작은 편입니다. 하지만, 그 중에서도 시장에서 큰 관심을 받고 있는 몇 가지 종목이 있습니다. 이러한 종목들은 투자자들 사이에서 특별한 주목을 받고 있으며, 앞으로의 성장 가능성에 대한 기대가 큽니다.

2024.04.24 - [경제] - 2024년 5월 주식 공모주 및 신규상장 청약 일정

2024년 5월 주식 공모주 및 신규상장 청약 일정

2024년 5월은 투자자들에게 다양한 공모주 청약 기회를 제공하며, 특히 기술, 의류, 그리고 소프트웨어 분야에서 주목할 만한 기업들이 상장을 앞두고 있습니다. 다음은 주요 상장 예정 회사와 그

hiddenbiz.tistory.com

6월 공모주 전체

| 회사명 | 청약일정 | 상장일 | 주관사 | 주력 산업 | 거래서 |

| 그리드위즈 | 3일 ~ 4일 | 14일 | 삼성 | 에너지 테크 | 코스닥 |

| 이노스페이스 | 3일 ~ 4일 | 미정 | 미래에셋 | 우주산업 | 코스닥 |

| 라메디텍 | 5일 ~ 7일 | 미정 | 대신 | 레이저 의료기기 | 코스닥 |

| 에스오에스랩 | 7일 ~ 10일 | 미정 | 한국투자 | 측정, 광학기기 | 코스닥 |

| 씨어스테크놀로지 | 10일 ~ 11일 | 미정 | 한국투자 | 의료기기 (심전도 등) | 코스닥 |

| 한중엔시에스 | 10일 ~ 11일 | 미정 | IBK투자 | 발전기, 전기 변환 제어 | 코스닥 |

| 하이젠알앤엠 | 18일 ~ 19일 | 미정 | 한국투자 | 전동기 및 발전기 | 코스닥 |

6월 공모주 중 가장 빠른 그리드위즈부터 18~19일에 청약하는 하이젠알앤엠까지 모두 증권신고서를 제출했습니다.

그러나 아직 수요예측 전이라 공모가 밴드만 정해져 있으며, 정확한 공모가는 수요예측 이후에 확정될 것입니다. 수요예측(Pricing) 인기 결과에 따라 상장일의 흥행 여부도 결정될 것입니다. 아래에서는 6월 청약 일정과 함께 간략한 기업 소개를 해드리려 합니다.

(그리드위즈와 이노스페이스)

미리미리 달력에 체크해두셨다가 청약에 참여하시기 바랍니다.

수요예측이 끝나고 공모가가 확정되면, 그때 개별 기업에 대한 벨류체크(Valuation Check)를 해보겠습니다!

이번 포스팅에서는 그리드위즈와 이노스페이스 공모주 회사에 대해 설명하겠습니다. (사업 분야에 대한 이야기)

그리드위즈

공모주 청약 관련 공고 일정

| 구분 | 일자 | 매체 |

| 수요예측 안내 공고 | 2024년 05월 23일 | 인터넷 공고 (주2) |

| 모집 또는 매출가액 확정의 공고 | 2024년 05월 31일 | 인터넷 공고 (주3) |

| 청약 공고 | 2024년 06월 03일 | 인터넷 공고 (주4) |

| 배정공고 | 2024년 06월 07일 | 인터넷 공고 (주5) |

그리드위즈의 수요예측은 5월 23일 ~ 24일에 진행되었으며, 공모가 확정은 5월 31일입니다. 이후 6월 3일(월)~4일(화)에 청약을 실시하고, 6월 7일에 배정됩니다.

주관사는 삼성증권이니, 청약에 참여하실 분들은 삼성증권 계좌를 개설하셔야 합니다.

규모가 작기 때문에, 주관사는 한 군데입니다.

로고에서 알 수 있듯이, 그리드위즈는 에너지 테크(Energy Tech) 기업입니다.

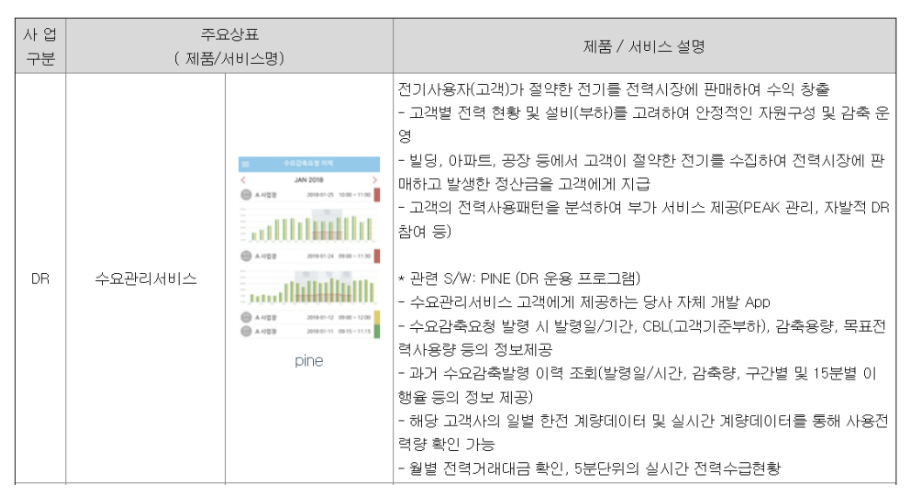

전기 수요 관리 사업자(Demand Response Operator)입니다.

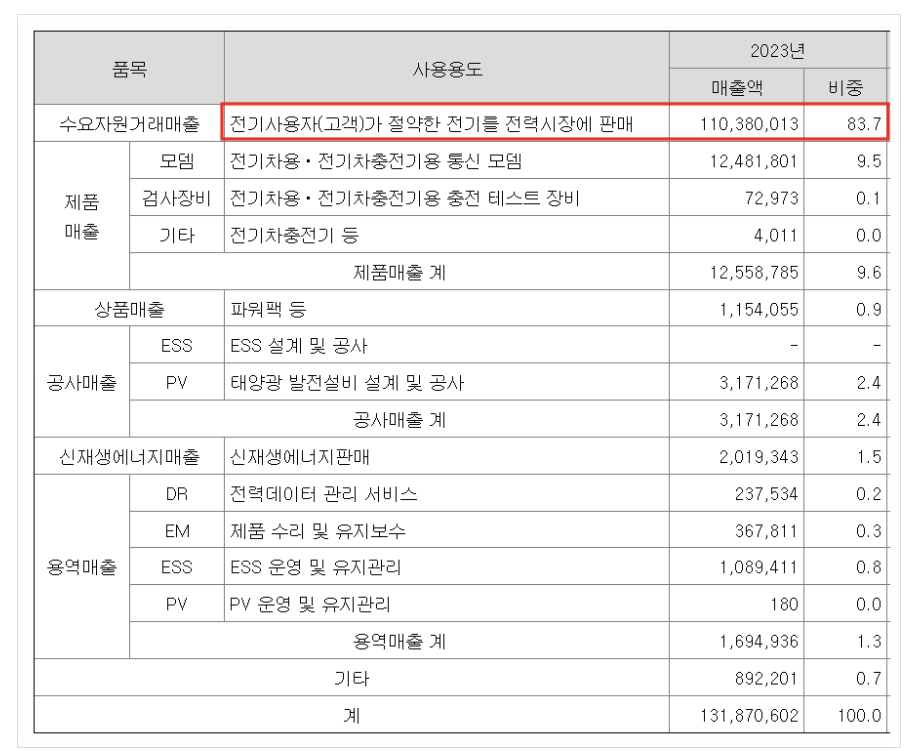

2023년 전체 매출은 1,319억 원 정도 되는데, 그 중 약 84%가 수요 자원 거래 매출(Demand Resource Trading Revenue)입니다. 전기차 충전 모뎀(EV Charging Modem), 에너지 저장 시스템(ESS) 등 다양한 사업군을 가지고 있지만, 사실상 전력 거래 기업(Power Trading Company)입니다.

다소 생소할 수 있지만, 전력 거래 분야에서는 우리나라에서 가장 큰 기업입니다.

공장, 빌딩, 마트 등 에너지를 사용하는 기업들이 그리드위즈의 고객사인데, 이들이 아낀 전기를 전력거래소(Power Exchange)를 통해 한전(Korea Electric Power Corporation)에 판매하고 정산금을 배분합니다.

전력 수요 관리 부문에서 우리나라에서 가장 큰 기업입니다.

기본적으로 전력 시장은 전력 수요(Demand)에 따라 발전기를 돌려 전기를 생산하고 공급합니다. 한전이 전기를 만들어 팔죠. 그런데 전기는 저장이 안 됩니다. 계속 송전탑을 통해 흘러다녀야 합니다.

동절기(Winter)와 하절기(Summer)에는 전력 피크(Peak)로 인해 전력량이 급증하게 되는데, 이런 식으로 들쭉날쭉한 전력 때문에 과도하게 발전기를 돌리면 전력이 낭비되고, 덜 돌리면 전력이 부족하게 됩니다.

그래서 정부는 전력거래소(Power Exchange)를 통해 전력 조절(Power Adjustment)을 합니다.

전력거래소에서 전력 소비량을 예측하여 최대한 효율적으로 발전기를 돌릴 수 있도록 합니다. 동절기나 하절기에 과도하게 전기가 많이 필요하면, 비싼 LNG 등의 연료를 사용하여 전기를 생산해야 하는데, 그러면 단가가 급격히 오르게 됩니다.

필요시 긴급하게 전기를 감축해야 하는데, 그 방법 중 하나가 수요관리사업자(Demand Response Operator)에게 감축 지시를 하는 것입니다. 그리고 이에 맞춰 감축할 경우 거래소는 줄인 전기만큼 정산금을 지급합니다.

이 정산금이 발전기를 돌리는 것보다 더 저렴하기 때문입니다.

이렇게 전력거래소가 마더잡고, 수요관리사업자가 컨트롤해주면, 국가 입장에서는 전기를 절약할 수 있어 좋고, 수요관리사업자와 공장(고객사)은 정산금을 받아서 좋은 상황입니다.

리드위즈 공모주에 대한 주의할 점은 몇 가지 중요한 사항을 중심으로 설명드리겠습니다.

- 공모가 밴드와 수요예측: 그리드위즈의 희망 공모가는 주당 34,000원에서 40,000원 사이로 설정되었습니다. 수요예측은 5월 23일부터 5월 29일까지 진행되었으며, 수요예측 경쟁률에 따라 공모가가 확정됩니다 (YK머니연구소) (금융전문가). 투자자들은 수요예측 결과에 따라 공모가가 결정되는 점을 주의 깊게 살펴볼 필요가 있습니다.

- 재무 상태: 그리드위즈는 최근 몇 년간 매출은 안정적이었지만, 영업이익이 큰 변동을 보였습니다. 2021년 매출은 1,106억 원, 2022년 1,321억 원으로 증가했으나, 2023년에는 1,318억 원으로 소폭 감소했습니다. 특히, 2023년 영업이익은 15억 원으로 큰 폭으로 감소했습니다 (금융전문가). 이러한 재무 변동성을 고려하여 투자 결정을 해야 합니다.

- 시장 내 위치와 경쟁: 그리드위즈는 전력 수요 관리와 전기차 충전 솔루션을 주력으로 하는 에너지 테크 기업입니다. 특히, 전력거래소를 통한 전력 수요 관리 부문에서 국내 최대 시장 점유율을 자랑합니다. 그러나 이 시장은 경쟁이 심화되고 있으며, 기술 변화가 빠르게 진행되고 있는 점을 유념해야 합니다 (YK머니연구소) (데일리인베스트).

- 주간사 및 청약 방법: 삼성증권이 주간사로 참여하며, 청약에 참여하려면 삼성증권 계좌를 개설해야 합니다. 청약 일정은 6월 3일부터 4일까지 진행되며, 납입일과 환불일은 6월 7일입니다 (YK머니연구소) (금융전문가). 계좌 개설 및 청약 절차를 미리 숙지하시기 바랍니다.

- 기술력과 성장 잠재력: 그리드위즈는 AI 기반의 전력망 관리 기술과 전기차 인프라 확장을 통해 미래 성장 잠재력이 높다고 평가받고 있습니다. 그러나 최근 수익성 악화와 적자 전환 문제는 단기적인 투자 리스크로 작용할 수 있습니다 (YK머니연구소) (데일리인베스트).

투자자들은 이러한 요소들을 종합적으로 고려하여 신중하게 투자 결정을 내리는 것이 중요합니다.

이노스페이스

공모주 관련 공고 일정

구분공고 일시비고

| 구분 | 공고 일시 | 비고 |

| 기업 (IR) | 2024년 05월 15일(수)~ 2024년 05월 29일(수) | (주2) |

| 수요예측 일시 | 2024년 05월 23일(목)~ 2024년 05월 29일(수) | (주3) |

| 공모가액 확정공고 내용 | 2024년 05월 31일(금) | - |

- IR: Investor Relations (투자자 대상 홍보)

- 수요예측: 투자자 수요 조사

- 공모가액 확정: 공모가 최종 결정

이노스페이스는 5월 31일 공모가가 확정되며, 6월 3일부터 4일 사이에 청약이 시행됩니다. 이는 6월 공모주 청약 일정 중 가장 빠른 회사 중 하나입니다.

이노스페이스는 로켓 기술을 주력으로 하는 발사체 기업입니다. 2017년에 설립되었으며, 아직 업력이 10년이 채 되지 않은 젊은 회사입니다.

이노스페이스는 현재 한창 투자가 진행 중인 회사로, 2023년 매출액은 2.3억 원에 불과하며, 영업손실은 160억 원입니다. 현재 이노스페이스는 IMM, 코오롱인베스트먼트, 신한벤처투자 등의 투자를 받아 운영되고 있습니다.

2019년 최초로 Seed 투자 유치로 3억 원을 확보한 이후, 시리즈 A에서 83.5억 원, 시리즈 B에서 250억 원, B 브릿지에서 200억 원, Pre IPO에서 154억 원의 투자를 받았습니다.

현재 적자를 기록하고 있어 이번 상장은 기술특례 상장으로 이루어지며, 상장에 성공하면 투자자들이 엑싯(Exit)을 할 수 있게 됩니다.

기술 개발을 위해 많은 지분을 투자자에게 판매한 결과, 대주주 지분은 25%가 채 되지 않습니다.

이노스페이스 이전에 컨텍이 먼저 IPO에 성공했습니다. 컨텍은 위성 데이터 수신 솔루션 기업으로, 엄밀히 말하면 발사체 쪽인 이노스페이스와는 결이 다르지만, 우주산업 분야에서 이노스페이스보다 먼저 기술특례 상장에 성공한 기업입니다.

컨텍은 2023년 11월 9일 상장했으며, 당시 공모가는 22,500원이었으나, 상장일에는 18,000원대로 거래되다가 종가는 15,500원에 마무리되었습니다. 이후 등락을 거듭하다가 현재는 19,000~20,000원대로 공모가보다는 낮은 상황입니다.

기술특례 상장 기업은 적자에도 불구하고 성장 가치를 인정받아 높은 평가를 받습니다. 그러나 성장주가 각광받는 호황기에는 주가가 상승할 수 있지만, 주가가 약세를 보일 때는 제대로 된 가치 평가를 받기 어렵습니다.

현재 발사 서비스 계약이 완료된 4건의 내역을 보면, 2025년은 계약 금액 자체가 낮고, 20262027년이 되어야 1,188만 달러(약 162억 원), 63만 달러(약 9억 원) 규모의 발사가 이루어질 예정입니다. 앞으로 23년 후의 이야기이지만, 계약 금액 자체는 크지 않습니다.

이 외에도 협의 중인 계약과 검토 중인 계약, 제안 중인 사안들이 많이 있지만, 지속적인 투자가 이루어지지 않으면 차입금 등의 재무 안정성 위험, 인력 및 기술 유출 위험, 관리 종목 지정 및 상폐 위험이 있습니다.

또한, 상장 후 최대주주 김수종 대표의 주식 총 수는 24.56%로 경영권 안정성에도 리스크가 있습니다.

이노스페이스는 기술특례 상장 기업으로서 다양한 리스크가 존재합니다.

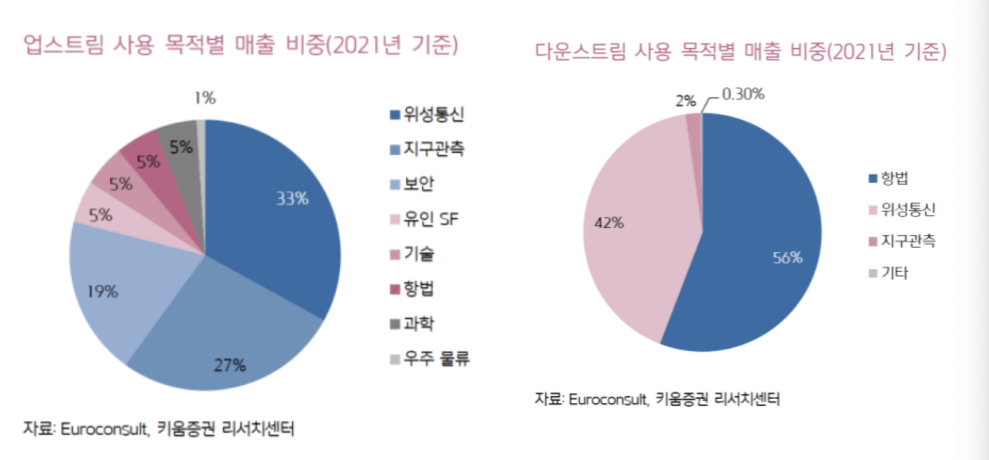

우주산업에서의 위치: 우주산업에서 업스트림(Upstream) 산업은 발사체, 위성 제작, 위성 운용 등의 서비스를 말하며, 다운스트림(Downstream) 산업은 실제로 쏘아 올려진 위성을 토대로 활용되는 다양한 서비스(통신, 관측, 자율주행, 선박 항법 등)를 의미합니다. 이노스페이스는 업스트림에 해당합니다.

민간기업 중에서는 이노스페이스가 소형 발사체 기술의 선두권에 있지만, 매출이 아직 없고 2025년에 본격 매출이 나올 것으로 보입니다. 따라서 우주산업 자체가 장미빛이라고 해서 무작정 투자하기에는 위험이 있습니다.

이노스페이스 공모주 투자에 앞서 주의할 점은 다음과 같습니다:

- 재무 안정성: 이노스페이스는 2023년 매출액이 2.3억 원에 불과하며, 영업손실이 160억 원에 달하는 등 재무 상태가 좋지 않습니다. 이러한 재무 상태는 투자에 있어서 큰 리스크로 작용할 수 있습니다 (굿라이프) (IB토마토 - 가장 심도 있고 믿을 수 있는 자본시장의 길잡이).

- 기술특례 상장: 이노스페이스는 기술특례 상장으로 코스닥에 진입하고자 합니다. 이는 적자를 기록하고 있는 기업이 기술력을 바탕으로 상장할 수 있는 제도입니다. 따라서 상장 후에도 지속적인 기술 개발과 성과가 필요하며, 이에 따른 리스크가 존재합니다 (든든 공모주) (딜사이트).

- 투자자 지분 구조: 기술 개발을 위해 많은 지분을 투자자에게 판매한 결과, 대주주 지분이 25%에 미치지 않습니다. 이는 경영권 안정성에 대한 리스크를 높일 수 있습니다 (굿라이프).

- 상장 후 주가 변동성: 공모주 상장 후 초기 주가 변동성이 클 수 있습니다. 특히 상장 초기에는 유통 가능한 주식 물량이 많아 주가에 영향을 미칠 가능성이 있습니다. 이노스페이스의 상장일 유통 가능 물량은 총 2,782,877주로, 이는 전체 주식의 약 29.67%에 해당합니다 (굿라이프).

- 시장 경쟁 및 기술 변화: 우주 발사체 시장은 빠르게 변화하고 있으며, 경쟁이 치열합니다. 이노스페이스는 소형 발사체 시장을 타겟으로 하고 있지만, 기술 변화와 시장 경쟁에 대응할 수 있는 능력이 중요한 변수로 작용합니다 (든든 공모주).

- 미래 매출 전망: 이노스페이스는 현재 발사 서비스 계약이 완료된 4건이 있으며, 본격적인 매출은 2025년 이후에 예상됩니다. 그러나 계약 금액 자체는 크지 않아 단기적인 수익성 확보에는 어려움이 있을 수 있습니다 (든든 공모주).

투자자들은 이러한 리스크 요소들을 종합적으로 고려하여 신중하게 투자 결정을 내리는 것이 중요합니다. 추가적으로, 수요예측 결과와 공모가 확정 등을 확인한 후 투자 여부를 결정하는 것이 좋습니다.

결론

그리드위즈와 이노스페이스는 각각 에너지 테크와 우주 발사체 분야에서 주목받는 기업들입니다. 그리드위즈는 전력 수요 관리 및 전력 거래 사업을 주력으로 하고 있으며, 이노스페이스는 소형 발사체 제작 및 발사 서비스를 제공하고 있습니다. 두 기업 모두 성장 가능성이 크지만, 투자자들은 재무 안정성, 기술 특례 상장, 경영권 리스크 등 여러 요소를 신중하게 고려해야 합니다.

FAQ

그리드위즈

Q1: 그리드위즈의 주요 사업은 무엇인가요?

A1: 그리드위즈는 전력 수요 관리와 전력 거래 사업을 주력으로 하고 있습니다. 주요 제품으로는 전기차 충전 모뎀, 에너지 저장 시스템(ESS) 등이 있습니다 (YK머니연구소).

Q2: 그리드위즈의 재무 상태는 어떤가요?

A2: 그리드위즈는 2023년 매출 1,319억 원 중 약 84%가 수요 자원 거래 매출입니다. 영업이익이 변동성을 보이며, 최근에는 적자를 기록하고 있습니다 (금융전문가).

Q3: 그리드위즈의 공모가는 어떻게 되나요?

A3: 그리드위즈의 희망 공모가는 주당 34,000원에서 40,000원 사이로 설정되었습니다. 수요예측 결과에 따라 공모가가 확정됩니다 (YK머니연구소).

Q4: 그리드위즈의 상장 후 주가 변동성은 어떨까요?

A4: 공모주 상장 후 초기 주가 변동성이 클 수 있으며, 특히 상장 초기에는 유통 가능한 주식 물량이 많아 주가에 영향을 미칠 가능성이 큽니다 (YK머니연구소) (금융전문가).

Q5: 그리드위즈의 주요 경쟁사는 누구인가요?

A5: 그리드위즈의 주요 경쟁사로는 국내외 다양한 에너지 관리 및 전력 거래 기업들이 있으며, 이들 사이에서 경쟁력을 유지하기 위해 기술 혁신과 시장 확장이 중요합니다 (YK머니연구소).

Q6: 그리드위즈의 성장 잠재력은 어떻게 평가되나요?

A6: 그리드위즈는 AI 기반의 전력망 관리 기술과 전기차 인프라 확장을 통해 성장 잠재력이 높다고 평가받고 있습니다. 그러나 최근 수익성 악화와 적자 전환 문제는 단기적인 투자 리스크로 작용할 수 있습니다 (데일리인베스트).

이노스페이스

Q1: 이노스페이스의 주요 사업은 무엇인가요?

A1: 이노스페이스는 소형 발사체 제작 및 발사 서비스를 제공합니다. 주요 제품으로는 시험발사체 한빛-TLV가 있으며, 소형 위성 발사 시장을 목표로 하고 있습니다 (굿라이프) (든든 공모주).

Q2: 이노스페이스의 재무 상태는 어떤가요?

A2: 이노스페이스는 2023년 매출액이 2.3억 원에 불과하며, 영업손실이 160억 원에 달합니다. 이는 투자 시 큰 리스크로 작용할 수 있습니다 (굿라이프) (IB토마토 - 가장 심도 있고 믿을 수 있는 자본시장의 길잡이).

Q3: 이노스페이스의 공모가는 어떻게 되나요?

A3: 이노스페이스의 희망 공모가는 주당 34,600원에서 45,600원 사이로 설정되었습니다. 수요예측 결과에 따라 공모가가 확정됩니다 (든든 공모주).

Q4: 이노스페이스의 상장 후 주가 변동성은 어떨까요?

A4: 상장 후 초기 주가 변동성이 클 수 있으며, 특히 상장 초기 유통 가능한 주식 물량이 많아 주가에 영향을 미칠 가능성이 큽니다. 상장일 유통 가능 물량은 약 2,782,877주입니다 (굿라이프).

Q5: 이노스페이스의 주요 투자자들은 누구인가요?

A5: 이노스페이스는 IMM, 코오롱인베스트먼트, 신한벤처투자 등의 투자를 받아 운영되고 있으며, 이를 통해 다양한 자금을 확보하고 기술 개발을 진행하고 있습니다 (굿라이프) (든든 공모주).

Q6: 이노스페이스의 성장 잠재력은 어떻게 평가되나요?

A6: 이노스페이스는 하이브리드 로켓 시스템 기술을 보유하고 있으며, 소형 발사체 시장에서 성장 잠재력이 높다고 평가됩니다. 그러나 현재 재무 상태와 시장 경쟁 등 여러 리스크 요소를 고려해야 합니다 (든든 공모주) (딜사이트).

"이 포스팅은 쿠팡 파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다."

'경제' 카테고리의 다른 글

| SKC 주가 전망 및 배당금을 알아보자 (0) | 2024.05.17 |

|---|---|

| OK저축은행 OK짠테크통장 출시! 파킹통장 이자 7%, 목돈 굴리기 좋은 상품 (0) | 2024.05.13 |

| 국민취업지원제도 신청방법(1유형, 2유형), 개정판 최대 450만원 지원! (0) | 2024.05.09 |